01.03.2014 Politik

Zwei unterschiedliche Strategien

Im Jahr 2013 beherrschte ab dem Sommer die US-Notenbank die Kapitalmärkte mit der Frage, ob sie ihre Käufe von US-Staatsanleihen und US-Immobilienmarktpapieren von monatlich 85 Mrd. USD reduzieren würde. Die Entscheidung, mit einer solchen Reduzierung ab Januar 2014 zu beginnen, war dann kurz vor dem Jahreswechsel schon fast eine Erleichterung. Allerdings stiegen in der Folge die Renditen für US-Staatsanleihen spürbar. Anfang diesen Jahres rentierten beispielsweise zehn Jahre laufende Staatspapiere aus den USA mit knapp 3 % p. a. In diesem Sog stieg die Rendite für genauso lang laufende deutsche Papiere auf fast 2 % p. a. Beides hat sich allerdings im Verlauf des Januar 2014 relativiert. Dabei stiegen deutsche Staatsanleihen allerdings deutlich stärker im Kurs als die vergleichbaren US-Papiere. In der Folge fiel die Rendite deutscher Staatsanleihen wieder auf ein Niveau von knapp unter 1,75 % p. a. Endlich wurde an den Kapitalmärkten wahrgenommen, dass in der Eurozone und den USA im Jahr 2014 zwei unterschiedliche Strategien verfolgt werden.

Bei den DVAM-Kapitalmarktausblicken 2014 wurde an allen vier Veranstaltungsorten Berlin, Hamburg, Köln und Nürnberg hinterfragt, warum das Zinsniveau niedrig bleiben soll, wenn sich die US-Notenbank aus dem Anleihekaufprogramm verabschiedet. Dies hat im Wesentlichen drei Ursachen. Zum einen ist immenses Anlagekapital vorhanden, da die erfreuliche Wirtschaftsentwicklung, die Liquiditätsversorgung und die steigenden Aktienkurse das weltweit zur Verfügung stehende Vermögen erhöht haben.

Daneben steigt die US-Notenbank ja nur sehr langsam aus dem Anleihekaufprogramm aus. Vielfach wurde eine irrationale Angst geschürt, aus der eine Senkung der Käufe mit einer Reduzierung des Liquiditätsangebots gleichgesetzt wurde. Dies ist aber so ähnlich, als würde man ein Produkt kaufen, einen Rabatt bekommen und dann sagen, man habe Geld gespart. Da man dann weniger als vor dem Kauf hat, hat man lediglich durch den Rabatt weniger ausgegeben. So ähnlich funktioniert auch das Prinzip der US-Notenbank. Man gibt weiterhin massiv Liquidität in den Markt und wird selbst nach der DVAM-Prognose noch für über 500 Mrd. EUR Anleihen kaufen und dieses Geld dann dem Kapitalmarkt zur Verfügung stellen. Dies entspricht ungefähr dem Refinanzierungsbedarf der Bundesrepublik Deutschland für zwei Jahre.

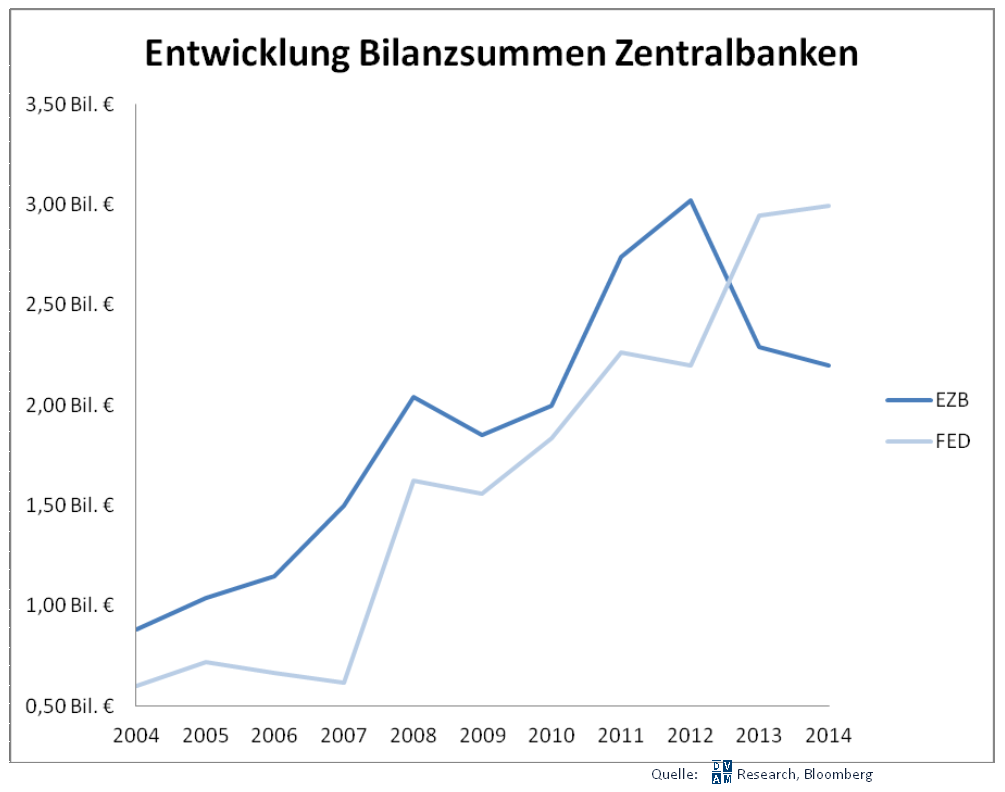

Zum dritten laufen allerdings erstmals seit Beginn der Finanz- und Wirtschaftskrise im Jahr 2008 die Strategien etablierter Notenbanken etwas auseinander. Während das kurzfristige Zinsniveau weltweit durch geringe Leitzinsen niedrig bleiben wird, ergeben sich im mittel- und insbesondere im langfristigen Bereich Ausdifferenzierungen. Die US-Notenbank reduziert ihre Nachfrage nach langlaufenden US-Papieren moderat und wird diese nach der Einschätzung der DVAM bis zum Jahresende 2014 ungefähr halbiert haben, während die japanische Notenbank die nochmals expansivere Geldpolitik weiter verschärft und auch die Europäische Zentralbank angekündigt hat, bereit zu sein, mehr für die Konjunkturbelebung in der Eurozone tun zu wollen. Entsprechend groß könnte die Bereitschaft sein, dem Vorbild der US-Notenbank zu folgen und Staatsanleihen aller Eurostaaten aufzukaufen oder sogar die Kreditinstitute durch den direkten Ankauf von Kreditrisiken zu umgehen, um so die schleppende Kreditvergabe insbesondere in Südeuropa, die ein Hemmschuh für eine wirtschaftliche Belebung dort ist, zu korrigieren.

Spielraum für solche Instrumente scheint die EZB inzwischen genug zu haben. Während man noch vor zwei Jahren die Notenbank – zumindest verbal – versucht hat, in die Schranken zu weisen, sich ausschließlich um die Geldpolitik zu kümmern, wurde der Hinweis des EZB-Präsidenten Mario Draghi, man wolle mehr für die Konjunkturstimulation tun, im Januar 2014 nahezu kommentarlos hingenommen. Mindestens in diesem Bereich hat sich die europäische Notenbank die US-amerikanische Federal Reserve zum Vorbild genommen. Weltweit herrscht Konsenz, dass in dem aktuellen Umfeld Wirtschaftswachstum durch niedrige Zinsen erzeugt bzw. beflügelt wird. Die konsequente Politik der US-Notenbank, die Leitzinsen aggressiv zu senken und gleichzeitig die Kapitalmärkte mit Geld zu fluten, führt ebenso zu einem deutlich gestiegenen Wachstum wie die Strategie in Japan, die alle bisher da gewesenen geldpolitischen Maßnahmen in den Schatten stellt, um endlich ein Ende der lang anhaltenden Wirtschaftskrise und der Deflation zu erreichen. Indem man die Dosis des billigen Geldes auf ein bislang unvorstellbares Maß erhöht hat, scheint dies in Japan zumindest temporär gelungen zu sein. Allerdings sind sowohl die USA als auch Japan weit davon entfernt, einen wirklich selbst tragenden Aufschwung erreicht zu haben. Wenn dies der Fall wäre – in den USA gibt es erste Zeichen in diese Richtung -, müsste dann die US-Notenbank ebenso konsequent die Leitzinsen erhöhen und die expansive Geldpolitik nicht langsam, sondern zügig beenden und ggf. sogar in eine restriktive Geldpolitik wechseln. Dies ist aber nicht möglich, weil mit der Eurozone und Japan zwei Wirtschaftsräume eine völlig andere Strategie verfolgen. Gegen den Euro und den Japanischen Yen würde bei einem solchen Szenario der US-Dollar massiv aufwerten und so die energiebedingte Reindustrialisierung der USA durch explodierende Preise für US-Waren im Export bremsen oder sogar vollständig stoppen. Insofern können die USA nur moderat agieren. Damit ist von dieser Seite das Zinssteigerungspotenzial begrenzt.

Wenn die EZB noch etwas expansiver wird, verringert dies das Zinssteigerungspotenzial in Europa. Damit ist ein steiler Anstieg der Zinsen in den etablierten Industrienationen unwahrscheinlicher geworden. Am ehesten sind Bewegungen in Australien, das aufgrund der wieder steigenden Rohstoffnachfrage konjunkturell deutlich überraschen könnte, und ggf. in Norwegen bei steigenden Energiepreisen möglich. Problematisch kann die Entwicklung in Asien sein. Dort wird vielfach über eine drohende Immobilienblase in China gesprochen. Dies ist aber nur eingeschränkt richtig, weil die dortigen Metropolregionen dynamisch wachsen und die Immobilienblasen in für asiatische Regionen mittelgroßen Standorten entstehen, in denen Investoren teilweise Fehlspekulationen tätigen. Im Saldo relativiert sich dort die Situation deutlich. Dennoch muss man die Entwicklung beobachten, damit dort nicht perspektivisch eine Immobilienblase ähnlich wie in Spanien – aber in deutlich größerem Ausmaß – entsteht. Andere Regionen Asiens sind hier deutlich stärker gefährdet, weil dort die Überkapazitäten nicht durch Preissteigerungen in anderen Regionen der jeweiligen Staaten kompensiert werden. Dies könnte dann das Wirtschaftswachstum in China gefährden und die dortige Notenbank dazu verleiten, ihren finanzpolitischen Spielraum, der dort immens ist, in Teilen auszuschöpfen. Dann käme ein weiterer zinsbegrenzender Faktor zum tragen. Die insgesamt in einem solchen Szenario entstehenden Verwerfungen darf man allerdings nicht unterschätzen, da dann die Sorgen um das Wirtschaftswachstum in China und die Wahrnehmung einer asiatischen Immobilienmarktkrise sehr schnell irrationelle Formen annehmen könnten. Die Finanzkrise des Jahres 2008 hat aber sehr deutlich gezeigt, dass gerade die Irrationalität, die mit einem immensen Vertrauensverlust einhergeht, problematisch wird. Dabei spielt es auch eine untergeordnete Rolle, dass das Misstrauen gegenüber Kreditinstituten nicht ungerechtfertigt ist, wie die aktuellen Entwicklungen im Finanzsektor zeigen. Hier bleibt es sinnvoll, auf neutrale und unabhängige Expertise zurückzugreifen. In Staaten, in denen größere Anteile des Privatvermögens durch unabhängige Vermögensverwalter betreut werden, steigt das private Vermögen häufig überproportional, da mit der höheren Transparenz, der Unabhängigkeit und dem konsequenten Vertreten von Kundeninteressen gravierende Anlagefehlentscheidungen deutlich seltener erfolgen.

Aber gerade das aktuelle Marktumfeld und die zu erwartend weiter im historischen Vergleich niedrigen Zinsen zeigen sehr deutlich die Notwendigkeit, unabhängiger Beratung auf. Andernfalls sind damit zwei Gefahren verbunden. Das schnelllebigere Marktumfeld kann dafür sorgen, dass sich Veränderungen – selbst auf der Anleihenseite – deutlich schneller ergeben als in der Vergangenheit. Dann ist es sinnvoll, einen Partner zu haben, mit dem man nicht nur eine unabhängige Expertise verbindet, sondern der auch schnell reagieren kann. Viele Anleger kompensieren das niedrige Zinsniveau durch sehr langfristige Anlagen. Hier ist das Angebot von Kreditinstituten und teilweise auch von Unternehmen relativ groß. Aber ein nicht unrealistischer Zinsanstieg bei zehn Jahre laufenden deutschen Bundesanleihen auf 2,35 % p. a. bis zum Jahresende 2014 würde dann einen Kursverlust von rund 5 % nach sich ziehen. Deswegen sollte man diese Alternative eher weniger in Betracht ziehen, auch wenn es gerade unter Bequemlichkeitsaspekten eine verlockende Lösung ist. Vielmehr ist es sinnvoll, die selektiv immer wieder vorhandenen Marktchancen zu nutzen, sehr kapitalmarktnah zu agieren und so durch Transaktionen Gewinne zu realisieren, um so die durchschnittliche Anlagedauer bei max. sechs Jahren zu halten.

Die Experten des unabhängigen Vermögensverwalters DVAM Deutsche Vorsorge Asset Management GmbH haben derzeit in einer Vielzahl der rentenlastigen Vermögensverwaltungen eine Durchschnittsduration von vier Jahren, die teilweise durch die Verwendung von Absicherungsinstrumenten reduziert wird. Dennoch liegt der durchschnittliche Zinskupon bei deutlich über 3,5 % p. a. Dies zeigt, dass auch ein Niedrigzinsumfeld weiter Chancen bietet. Allerdings muss man dazu auch die zukünftige Entwicklung realistisch einschätzen. In den USA scheint die Marke von 3 % p. a. für zehn Jahre laufende Staatsanleihen momentan eine psychologische Grenze zu sein, deren Überschreiten sofort die konjunkturelle Entwicklung beeinträchtigt. Dadurch und durch die Risiken einer Währungsaufwertung für US-Exporte ist hier eine Begrenzung des Zinsniveaus zu sehen, während in Europa und Japan das Zinsniveau mindestens niedrig gehalten wird oder ggf. sogar noch leicht zurückgeht. Deswegen muss man sich für einen mindestens mittelfristigen Zeitraum auf ein Marktumfeld einstellen, bei dem die Renditen unter dem historischen Mittel liegen. Nur mit dieser Erkenntnis kann man perspektivische Vermögensverluste vermeiden und den stetigen Vermögenszuwachs vorantreiben.